Ko & Yun Tax Brief - December 2019

January 1, 2020

December 2019

미국대학의 재정보조 지원 (U.S. College Financial Aids): FAFSA (Free Application for Federal Student Aid) 와 CSS (College Scholarship Service) Profile

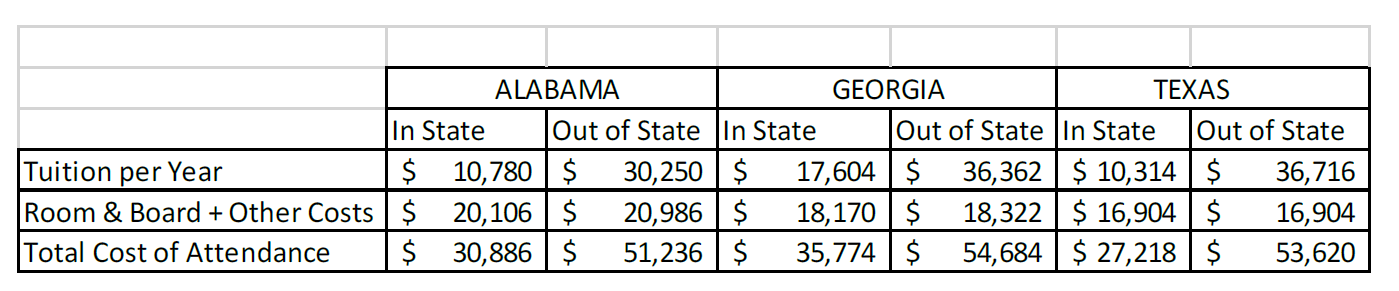

미국의 대학등록금과 관련 교육비는 한국에 대비해서 훨씬 큰 비용이다. 미국내사립대학의 등록금과 학비는 연 $70,000-$80,000 수준으로 거의 살인적인 수준이고, 주에살고있는 거주자들을 위해 설립된 주립대학들이 상대적으로 저렴한 등록금을 제공하지만, 대부분의 한국대학 등록금이 1 년에 1 천만원 이하인 것을 감안한다면 이것도 여전히

부담스러운 수준이다 (아래에 정리한 미국내 알라바마, 조지아, 텍사스 주립대학의 1 년

등록금 및 총 교육비 현황 테이블 참고).

(출처는 각 대학교 홈페이지, 금액은 2019-2020 년도기준)

따라서, 미국에서 제공되는 연방재정보조를 받기위한 FAFSA 와, 사립대학에서 제공되는 재정보조를 받기위한 추가적인 CSS Profile 작성이 매우 중요하다.

(1) FAFSA 작성

미국의 연방정부나 주정부에서 제공되는 각종 재정보조는 다음과 같다. 이런 연방재정보조는 미국시민이나 영주권자들에게 제공된다.

• Pell Grant

• Federal Perkins Loan

• Stafford Loan

• Work-Study Program

이런한 재정보조를 받기 위해서는 연방정부의 웹싸이트 studentaid.ed.gov 에 가서 계정을 만들고 필요한 재정정보를 보고해야 한다. Filing 은 매년 10 월 1 일에 시작할수 있고, 이때 보고한 재정정보를 기준으로 연방정부는 다음해의 가을학기와 그다음해의 봄학기의 재정보조 금액을 정한다. 예를 들어 2019 년 11 월 11 일에 FAFSA 에 보고된 내용은 2020 년 가을학기와 2021 년 봄학기에 제공되는 재정보조 금액을 정하게된다.

FAFSA 에 들어가는 재무정보는 학생의 부모와 학생 당사자의 재정관련 정보이다. FAFSA 에 들어가는 재무정보는 연방세무보고 Federal Income Tax Returns 에 이미 보고된 내용과동일해야된다. 따라서 2019 년 11 월 11 일에 FAFSA 에 보고되는 재정관련 정보는 2018 년도 연방세무보고 (2018 Federal Income Tax Returns) 에 보고된 숫자를 기준으로 하게된다. 아래에

설명할 CSS Profile 과는 달리, FAFSA 에는 부모와 학생의 연소득과 관련된 재무정보만 추려서 넣으면 된다. 이때 학생이 지원할 학교가 정해져 있으면, 그학교들 이름을 같이 넣으면 완료된 FAFSA 자료가 자동으로 각학교 재정보조 사무실 Financial Aid Office 로 전달이 되게된다 (추가적으로 지원하는 대학이 있으면, 나중에 언제라도 시스템에 들어가서 학교이름을 올려 놓을수 있다).

FAFSA 에서 요구하는 정보들을 모두 입력하고 제출완료하면, 그 즉시 FAFSA 시스템에서 제출한 학생에 대한 예상되는 학생가족부담 교육비 EFC (Expected Family Contribution) 가 계산이 되서 나오고, 위에 리스트한 각종 연방 재무보조 아이템 중에서 해당되는 것들이정해져서 예상금액과 같이 알려주게된다.

(2) CSS Profile 작성

미국내의 대학에서 재정보조를 받으려면 일단 모든 학생들이 FAFSA 를 준비해서 제출한 후에, 지원하는 모든 대학에 보내야 하고, 만일 학생이 사립대학들에 지원을 한다면 추가적으로 CSS Profile 을 준비해서 지원하는 사립대학들에게 보내야한다.

CSS Profile 는 FAFSA 와는 달리 영리기관인 College Board 에서 제공하는 시스템이다. 한국의 수능에 해당하는 미국의 대입 자격시험인 SAT 와 ACT 를 운영하는 College Board 의 웹싸이트인 cssprofile.collegeboard.org 에 들어가서 요구하는 상세한 재무정보를 넣어야한다 (모든 학생들이 이미 SAT 나 ACT 를 치루기 위해서 College Board 에 account 를 만들어서 가지고 있기 때문에, 새로운 account 를 만들 필요 없고, 학생의 기존 account 를 같이 사용하면 된다). FAFSA 와 같이 CSS Profile 도 매년 10 월 1 일 filing 을 시작할수 있고, 여기에 보고된 재무정보가 다음해의 가을과 그 다음 봄학기의 재정보조금액을 결정하는데사용된다.

FAFSA 와는 달리 CSS Profile 은 부모와 학생의 연소득 관련 재무정보이외에 부모와 학생의 자산에 대한 자세한 정보들도 요구한다. 따라서, 부모와 학생의 은행 계좌 잔고, 각종 금융및 비금융자산 정보 (증권, 펀드의 싯가, 그리고 주택과 건물등 소유 부동산의 매입가와 싯가금액등) 를 보고해야 한다. 어떤 사립대의 경우는 Supplemental Information 으로 부모가 소유하고있는 자동차의 메이커와 모델 같은 정보도 포함해서 보고하도록 하고있다. 따라서 5-6 페이지의 비교적 간단한 FAFSA 와는 달리 CSS Profile 에는 14-16 페이지에 부모와 학생의 연소득과 자산상황에 대해서 상당히 자세한 수준의 재무자료를 제공해야한다. 연소득 관련 정보는 FAFSA 와 같이 과거년도의 연방세무보고 자료를 기준으로 맞춰서 넣어야하고, 금융및 비금융자산관련 정보는 보고 시점에 객관적으로 확인 가능한 자료를 기준으로 기입해야한다 (미국의 세금보고서 신고할 때와 같이, CSS Profile 을 작성해서 제출할때에는 관련된 증빙서류등을 같이 첨부할 필요는 없고, 혹시 나중에 학교에서 요구하면 제출할수 있도록 준비를 하고 있으면 된다).

FAFSA 도 그렇지만 CSS Profile 의 작성에는 학생과 부모의 자세한 재무정보가 필요하고, 이런 재무정보를 현명하고 정확히 filing 하는 것이 학생이 받을수 있는 재정보조금을 극대화 할수있고, file 한 FAFSA 와 CSS Profile 자료/정보에 대한 추가 조사의 가능성을 최소화 할수있다. 또한 이런 재정보조 수혜를 늘리기 위해서는, 학생이 대학지원하기 2-3 년 전 부터 부모와 학생의 재산 포트폴리오를 미리 정리해 놓고 준비해 놓아야 하는 과정이 필요하다. 이미 모두 확정이 되어있는 재무상태를 가지고 나중에 막상 FAFSA 나 CSS Profile 을 학생에게 유리하게 작성하는데는 한계가 있기때문이다. 이런 점에서, FAFSA 와 CSS Profile 의 작성은 학생의 부모나 학생이 직접 할수도 있지만, 가능하면 몇년전 부터 관련된 개인 재무정보에 대해 잘 알고있고, 이방면에 오랜경험과 전문성이 있는 회계사등과 상의 해서 도움을 받는 것이 매우 중요하다. 학생 부모의 연소득이 수십만불 이상되고 다른 기타 재산이 몇백만불 수준이 되는 학생의 가정이 아니라면, 일단 FAFSA 와 CSS Profile 을 file 하는것이 다. Filing 을 않하면, 재정보조를 받을 확률이 0% 이지만, 일단 filing 을 하면 받을수 있는 가능성이 생기게되고, 그 금액은 filing 한 재무정보에 따라서 결정되기 때문이다.

그리고, FAFSA 와 CSS Profile 은 대학 입학할 때에 한번 filing 하고 그때 결정된 재정보조 금액이 졸업할 때까지 같은 금액으로 계속 가는 것이 아니고, 학생이 학교를 다니는 동안 매년 새롭게 filing 을 해야하고 이에 따라 매년 다른 재정보조 금액이 정해지게 된다. 따라서, 부모의 연소득이나 재정, 재산 상태에 따라서 매년 조정되서 금액이 올라갈 수도 있고, 내려가기도 한다.

(3) 미국의 사립대학교의 교육비에 대한 오해 (Myth) 앞서도 얘기했지만, 미국 사립대학의 1 년 교육비는 최근 $80,000 에 육박하고 있다. 주 거주자로서 해당 주립대학에 진학하면 내야하는 $30,000 대의 비용에 비교해서 보면, 이것은 분명히 2-3 배에 해당하는 엄청나게 비싼 수준이다. 이것이 사실이긴 하지만, 여기에는 많은 사람들이 아직 잘 모르고있는 내용이 있다. 그것은 바로 미국의 사립대학들이 각 학교의 재정상태에 따라서 학생들에게 다양하고 많은 금액의 추가적인 재정보조를 하고 있다는 점이다. 특히 최고 명문 대학들의 경우일수록 미국의 시민권자나 영주권자는 물론이고 소위 International Student 들에게도, 가정의 재정형편을 고려한 재정보조를 제공한다 (Need Based Financial Aids). 이것은 학생 개개인의 성적등을 고려한 Merit Based Scholarship 이 아니고, 각 학생 가정의 연소득이나 재산상태만을 기준으로 제공하는 Grant 형태의 Financial Aid 이다. 학교 수준이 높을수록 더 많고 좋은 Need Based Financial Aid 를 제공하는데, 예를 들어서 Harvard 대학의 경우에는 학생 가정의 연소득이 $65,000 이 않되면, 학생의 교육비 일체를 학교에서 부담한다. 즉, 등록금과 Room & Board 를 탕감해 주는 것은 물론이고, 기타 생활비와 기타 교육에 필요한 비용까지 학생에게 제공한다. 만일 학생가정의 연소득이 $65,000 이 넘을경우에도 약 $160,000 의 연소득까지는 연소득의 대략 10% 정도만을 학생과 학생가정이 부담하도록 한다 (결국 EFC 가 가계소득의 10% 정도로 결정된다). 따라서 학생의 가계연소득이 $160,000 일 경우에 그 학생과 가족이 부담하는 총교육비 (등록금, Room & Board, 기타 비용 모두 포함) 는 1 년에 $16,000 정도밖에 되지 않는다 (즉 그 학생의 EFC 가 $16,000 정도로 정해진다). 또한 많은 경우에는 가계 연소득이 $160,000 이 넘더라도 학생과 학생 가정의 재정상태, 그리고 사립중고등학교나 대학교에서 공부하는 다른 형제가 있는 경우등을 고려해서 대학들이 재정보조를 제공한다 (최고 명문 사립대들의 경우는 전체 학생들 중에서 80% 정도가 학교에서 제공하는 Need Based Financial Aids 를 받고 있다).

위에서 Harvard 의 예를 들었지만, 그 외에 다른 명문대학들의 경우에도 모두 비슷한 수준의 재정보조 프로그램을 가지고 있다. 이렇게 여유로운 재정보조 프로그램이 가능한 이유는, 이런 대학들이 가지고 있는 천문학 수준의 Endowment 때문이다. 2018 년도 기준 Harvard 대학의 Endowment 는 390 억달러, Yale 은 290 억달러, Princeton 은 250 억달러에 달하고있다. 이런 Endowment 금액을 학생수로 나누면 학생 1 인당 Endowment 금액이 Harvard 대학은 160 만불, Yale 은 190 만불, Princeton 은 무려 280 만불이 된다. 산술적으로 계산해도 매년 Endowment fund 의 운용수익률을 5% 정도로만 계산해도 Harvard 대학 Endowment 에서 학생 1 명당 매년 8 만불의 financial resources 가 생기게 된다 (Yale 대학은 1 명당 9 만 5 천불, Princeton 학은 무려 12 만 5 천불). 이런 계산으로 보면 이런 대학교들은 학교의 전교생들에게 아예 등록금이나 기타 교육비용을 받지 않고 무료로 양질의 교육을 제공해도 되는 수준이다.

결론적으로 본다면 일반적으로 알려져있는 것과는 달리, 학생이 공부를 열심히해서 우수한 사립대학에 다니게 되면, 그 학생이 주립대학에 다니는 경우 보다 교육비용이 오히려 더 저렴하게 되는 결과가 나온다 (하지만, 부모의 연소득이 몇십만불되고, 소유한 재산도 몇백만불되는 부유한 집안의 학생은 이런 것에 해당이 되지않아서 재정보조를 전혀 못받게 되고, 결국 사립대학을 다니든지 아니면 주립대학을 다니든지 상관 없이 모든 등록금과 기타 교육비용을 자비로 충당해야된다).

연일 COVID-19 의 영향이 우리 지역사회 특히 한인 비즈니스 업체들과 그 직원들에게 건강에 대한 문제뿐만 아니라 경제적으로도 커다란 위협이 되어가고 있습니다.

이에 따라 알라바마 노동부에서 지난 3월 20일에 COVID-19 로 인해서 EMPLOYER 가 EMPLOYEE 를 대신하여, UNEMPLOYMENT COMPENSATION 을 CLAIM 하는 경우, 해당 EMPLOYER 의 UNEMPLOYMENT RATE 에 영향이 없도록 하는 RULE 을 발표 하였으며, 이 RULE 은 노동부에서 또 다른 RULE을 발표하기 전까지 유효합니다. 이 시행령 이전에는 EMPLOYER 가 UNEMPLOYMENT COMPENSATION 을 CLAIM 을 하더라도 UNEMPOYMENT RATE 에 영향을 주었습니다.